Si vous regardez régulièrement une chaîne d’information financière, il y a de fortes chances d’attendre les experts en bourse parler des actions, des obligations ou des matières premières comme l’or ou le pétrole. Ce sont des instruments populaires et la plupart des investisseurs les connaissent déjà bien. Toutefois, il existe d’autres produits financiers moins connus et que les investisseurs ne comprennent pas assez.

L’un de ces produits est le CFD (Contract for Difference). C’est un produit dérivé de plus en plus populaire et de nombreux courtiers en ligne l’offrent.

Voici quelques-uns des meilleurs courtiers en CFD et leurs spécificités qui les distinguent.

Comment fonctionne le trading des CFD ?

Pour que vous puissiez comprendre le fonctionnement des CFD, nous devrons d’abord vous décrire certains concepts, notamment les produits dérivés.

Que sont les produits dérivés ?

La première chose que vous devez comprendre à propos des CFD est qu’ils sont des produits dérivés. Cela signifie simplement que le produit que vous négociez n’a pas de valeur en soi et qu’il tire sa valeur d’un autre actif. Par conséquent, vous ne posséderez aucun actif, mais vous spéculerez plutôt sur le prix d’un actif sous-jacent.

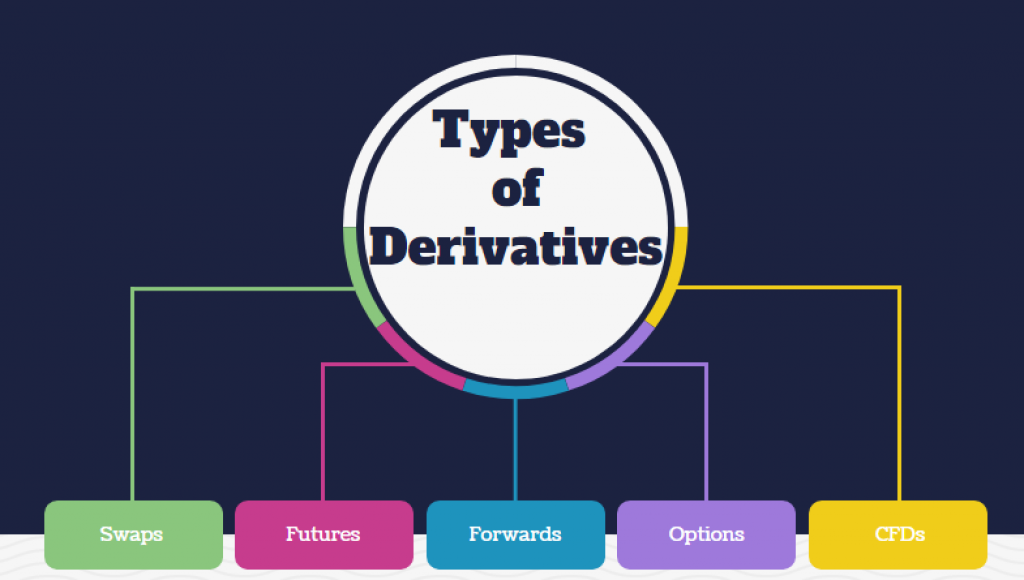

Les types de produits dérivés les plus couramment négociés sont :

- les futures (contrats à terme)

- les swaps

- les options

Les actifs sous-jacents les plus courants sont les matières premières, les actions, les obligations, les taux d’intérêt et les devises.

Les produits dérivés sont très convoités des traders professionnels qui les utilisent en guise de diversification ou de couverture. En fait, le marché des produits dérivés est très vaste et sa valeur était estimée à 640 000 milliards de dollars en 2019. Pour mettre cela en perspective, la valeur des marchés boursiers mondiaux approche seulement les 90 000 milliards de dollars selon CNBC.

Cependant, selon un rapport de la Banque des règlements internationaux ou Bank for International Settlements (BIS), la valeur marchande n’est que de 12 000 milliards !

Un produit à effet de levier

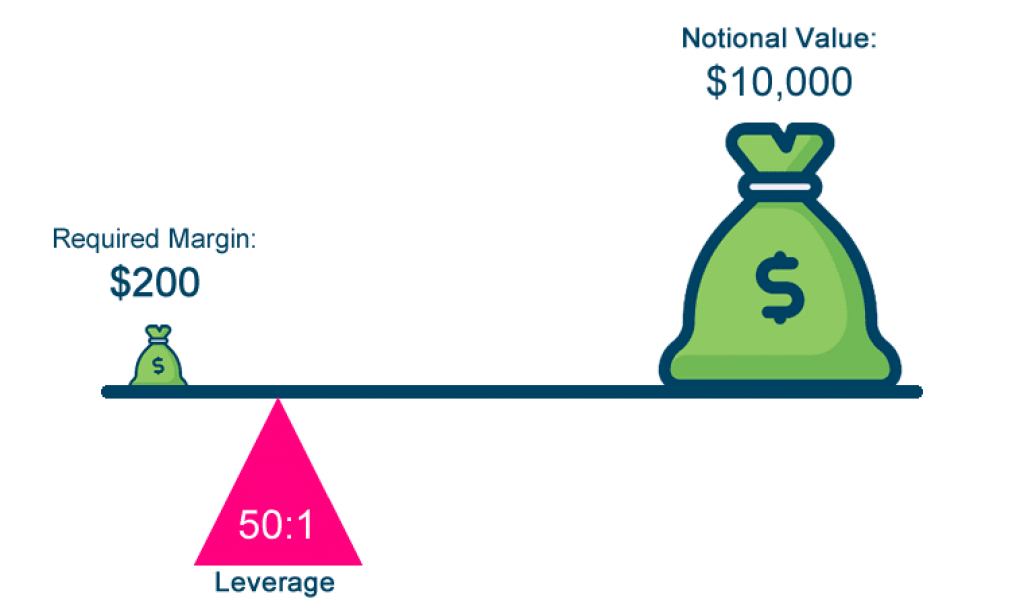

Imaginez que vous achetiez un contrat CFD auprès de votre courtier pour acheter 1 000 barils de pétrole brut. Le prix actuel d’un baril de pétrole est d’environ 40 dollars, ce qui signifie qu’il vous faudrait 40 000 dollars pour effectuer l’achat pur et simple.

Avec les CFD, vous n’achetez pas réellement le pétrole et n’aurez pas besoin de verser la totalité du montant grâce à l’effet de levier. Votre courtier vous demande une marge qui dépend du niveau de levier offert. Par exemple, avec une marge de 10 % seulement vous ferez un investissement de 4 000 $. Dans ce cas, la valeur notionnelle du contrat est de 40 000 dollars alors que la marge engagée n’est que de 4 000 dollars.

Le rôle du courtier

Il existe certaines différences selon le marché sur lequel vous effectuez vos transactions de produits dérivés. De manière générale, les marchés de produits dérivés sont centralisés. Ils peuvent aussi être OTC ou Over The Counter.

Dans le premier cas, les produits dérivés sont échangés dans une bourse, telle que la Chicago Mercantile Exchange (CME). Les marchés OTC sont différents, car il n’existe pas de marché centralisé, et c’est là que les courtiers interviennent.

Il ne fait aucun doute que le marché du Forex est le plus grand marché au niveau mondial avec 6 600 milliards de dollars négociés quotidiennement. Le problème est qu’il s’agit d’un marché de gré à gré, car il n’existe pas de bourse unique au monde qui surveille l’ensemble du marché.

Pour contourner ce problème, les courtiers de détail se sont dit qu’ils pouvaient s’associer aux principaux acteurs du marché des changes, à savoir les grandes banques. Grâce à ces partenariats, les courtiers de détail peuvent recevoir les cotations du marché sur les taux de change et les proposer à leurs clients.

Par la suite, les courtiers ont réalisé qu’ils pouvaient offrir bien plus que des paires de devises en utilisant le même système et ont commencé à inclure d’autres actifs tels que des actions, des matières premières, des indices et des cryptomonnaies. Tout ce que le courtier doit faire c’est de s’associer avec les fournisseurs de liquidités et de créer des contrats synthétiques basés sur les prix du marché.

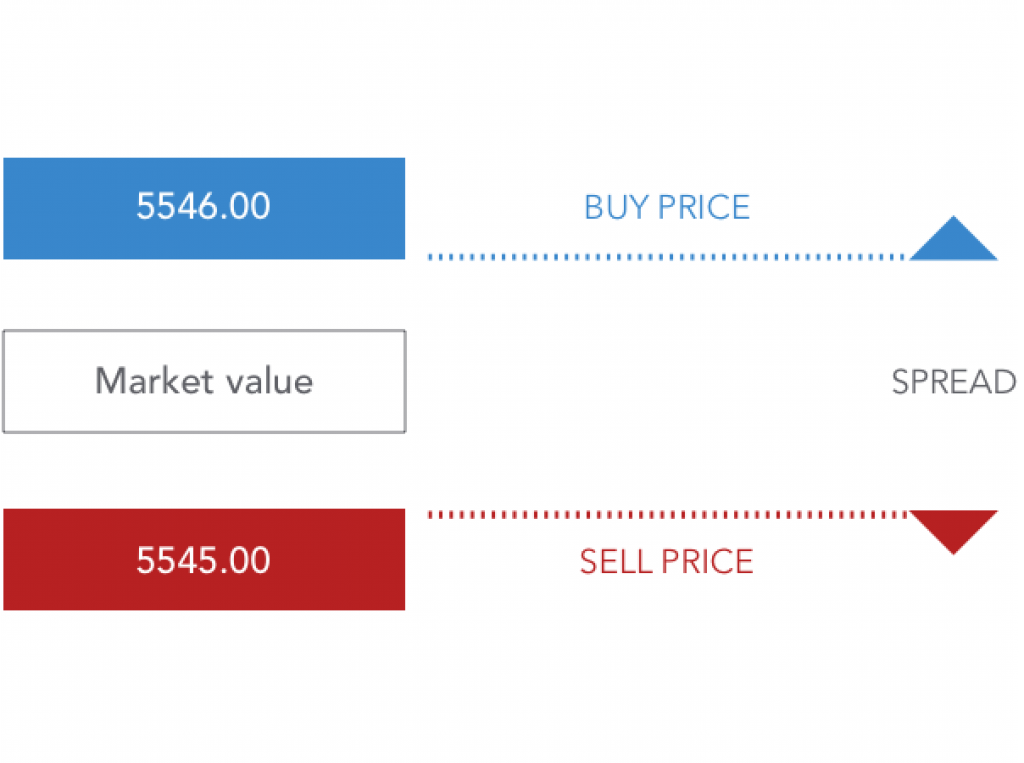

Ainsi, les traders particuliers ont la possibilité d’acheter des contrats basés sur les prix du marché des instruments. Lorsque les prix changent, le trader peut dégager une plus ou moins-value sur la différence entre le prix d’achat et le prix courant du marché ; d’où le nom de Contrat sur la différence (CFD). Pour le courtier, il se rémunère en appliquant un spread sur les prix du marché qu’il reçoit des fournisseurs de liquidités. Ce spread permet au courtier de réaliser un profit, que vos transactions soient rentables ou non.

Comme c’est le courtier qui crée ses propres CFD, il est très important de bien le choisir. Il existe des cas de manipulation des prix chez les courtiers non régulés. C’est pourquoi nous ne vous recommandons que des courtiers CFD qui sont sous le contrôle d’autorités de marché. Les régulateurs financiers sont essentiels pour garantir que les courtiers CFD honorent les contrats qu’ils créent.

Qu’est-ce que l’effet de levier ?

Tout comme les autres courtiers en produits dérivés, les courtiers en CFD ne requièrent pas que le trader engage la valeur totale de la transaction. En fait, les courtiers ont besoin de beaucoup moins pour créer le contrat. Et ce, grâce à l’effet de levier.

Le courtier proposant les CFD exige un petit dépôt pour exécuter l’ordre. Ce dépôt est considéré comme un dépôt de bonne foi et est comme une assurance appelée marge.

L’effet de levier permet d’obtenir une grande exposition aux marchés avec seulement un petit dépôt. Certains courtiers en CFD peuvent offrir un effet de levier allant jusqu’à 1:1000 sur leurs plateformes de trading. Ce qui veut dire que vous n’aurez besoin que d’une marge de 0,1 % pour ouvrir une position (1/1000 x 100).

Cependant, en Europe l’effet de levier est limité à 1:30, correspondant au levier maximum offert sur les paires de devises majeures.

| Instruments | Effet de levier max. en Europe |

| Paires de devises majeures | 1:30 |

| Paires de devises mineures, or, indices majeurs | 1:20 |

| Matières premières, indices mineurs | 1:10 |

| Actions | 1:5 |

| Cryptomonnaies | 1:2 |

Exemple de trades avec les CFD

Le trading sur CFD de matières premières est relativement populaire. Nous allons prendre un exemple avec l’or.

Imaginons que vous vouliez acheter 100 onces troy d’or à 1 800 $ et que vous choisissiez un courtier CFD offrant un effet de levier de 1:100 sur cet actif. Ici, il vous faudrait 1 800 $ pour ouvrir la position :

- (100 x 1 800 $)/100 = 1 800 $

Pour calculer les coûts exacts de la transaction, nous devons considérer que le courtier prélève le spread ou une commission.

Le spread

Dans cet exemple, supposons que le courtier que vous avez choisi vous facture 0,5 $, ce qui porte le prix d’achat à 1 800,50 $ :

- (100 x 1 800,5 $)/100 = 1 800,5 $

Si le prix de l’or s’élevait à 1 850 $, votre ordre serait exécuté au prix de vente de 1 849,50 $ en supposant que le spread reste le même à 0,5 $. Votre profit serait donc de 49 dollars pour chaque once d’or :

- (1 849,50 $ – 1 800,50 $) = 49 $

Mais n’oubliez pas que vous avez acheté 100 onces troy d’or, ce qui vous a permis de réaliser un profit total de 4 900 dollars sur la position :

- (100 x 49 $) = 4 900 $

En supposant que vous disposiez 10 000 dollars de capital sur votre compte de trading, cela signifierait que vous avez réalisé un bénéfice de 49 % sur l’opération. Par rapport à un négociant qui a acheté de l’or physique au même prix, les bénéfices obtenus grâce au CFD sont beaucoup plus élevés. Si vous aviez acheté l’or physique, les profits ne seraient que de 50 $ moins les frais de transaction.

- (1,850 $ – 1 800 $) = 50 $

Cependant, vous ne pouvez pas toujours faire des bénéfices et parfois vous ferez une perte. Imaginons maintenant que le prix de l’once soit passé de 1 800 à 1 750 dollars. En maintenant un spread constant à 0,5 $, vous vendriez l’or que vous avez acheté pour 1 749,50 $, ce qui entraînerait une perte de 51 $ par once. Dans ce cas, la perte serait de 5 100 $ :

- (1 800,50 $ – 1 749,50 $) x 100 = 5 100 $

Si l’on considère que vous avez un capital de 10 000 dollars, cela signifie que vous avez perdu 51 % de votre capital sur l’opération. Certains courtiers ont un niveau de stop-out qui consiste à fermer les positions ouvertes si un certain pourcentage de votre capital est perdu. Pour plus de flexibilité, certains courtiers vous laissent fixer votre niveau de stop out.

Courtiers facturant le spread et une commission

Certains courtiers CFD appliquent des spreads variables plus serrés, mais accompagnés d’une commission qui est fonction de la taille de la position. Pour voir l’effet d’une telle tarification, considérons un courtier faisant payer un spread de 0,1 $ sur l’or et une commission de 3,50 dollars par lot.

Un lot d’or standard étant de 100 onces troy, la commission totale sur la transaction sera de 7 $ (entrée + sortie). En incluant le spread de 0,1 $, le profit total sur une transaction gagnante serait de 4 973 $ :

- Prix d’achat = 1 800,00 $ + 0,1 = 1 800,10

- Prix de vente = 1 850 $ – 0,1 = 1 849,90

- Bénéfice = ((1 849,90 $ – 1 800,10 $) x 100) – 7 $ = 4 973

Comme vous pouvez le constater, le bénéfice réalisé sur la transaction est plus élevé même avec la commission. Les pertes seront aussi légèrement inférieures :

- Prix d’achat = 1 800,00 $ + 0,1 = 1 800,10

- Prix de vente = 1 750 $ – 0,1 = 1 749,90

- Perte = ((1 800,10 $ – 1 749,90 $) x 100) -7 $ = 5 013

Quels produits financiers pourraient être négociés sous forme de CFD ?

Les CFD peuvent émaner de tout type d’instrument financier.

Il n’y a pas de limite aux produits qui peuvent être tradés sous forme de CFD tant qu’il existe un marché pour cela. En fait, les CFD sont tellement simples que des contrats peuvent être créés à partir de n’importe quel actif coté.

Cela étant dit, les CFD les plus négociés portent sur les actions, les indices boursiers et les métaux. Les actions américaines en particulier, notamment les valeurs technologiques telles qu’Amazon, Facebook et Google, sont devenues très attrayantes en raison de la croissance du secteur. Les métaux (or, argent) et le pétrole sont également très populaires.

Depuis la bulle du marché des cryptomonnaies, les paires de devises de monnaies virtuelles sont aussi offertes par la plupart des courtiers CFD. Cela a un avantage considérable pour les spéculateurs qui peuvent tirer parti de leurs fluctuations sans pour avoir à configurer des portefeuilles pour stocker leurs cryptomonnaies achetées.

Tous ces titres sont négociés sur des marchés boursiers mondiaux, de sorte qu’il est facile pour un courtier en CFD de s’associer à des fournisseurs de liquidité pour fournir des cotations. En outre, ces marchés sont très liquides, ce qui garantit aux négociants l’accès aux actifs à des prix intéressants. Les meilleurs courtiers s’associent à des fournisseurs de liquidité du monde entier pour pouvoir proposer les meilleurs cours.

Faut-il trader les CFD ?

Avant de faire un investissement, vous devez en connaître les avantages et les inconvénients. En le sachant, vous pouvez être pleinement conscient du risque que vous prenez et savoir si celui-ci l’emporte sur les avantages.

Les avantages de trader les CFD

Les CFD offrent une grande flexibilité aux traders et spéculateurs.

Le trading sur CFD ne serait pas aussi populaire s’il ne présentait pas certains avantages pour les traders.

Des profits plus élevés

Nous avons déjà vu comment un trader de CFD peut gagner beaucoup plus d’argent qu’un autre qui négocie l’actif sous-jacent. Dans notre exemple ci-dessus, vous auriez pu réaliser un profit de 4 900 dollars sur un investissement de 1 800 dollars dans le CFD sur l’or, alors que vous n’auriez pu réaliser que 50 dollars si vous aviez acheté de l’or physique.

Cet exemple prouve qu’il est possible de faire beaucoup plus de profits grâce aux CFD qu’avec tout autre instrument. Néanmoins, plus le profit potentiel est élevé, plus c’est risqué.

Peu de capital requis

Peu d’investisseurs particuliers peuvent se permettre d’acheter par exemple une action d’Amazon à 3 000 dollars et payer la totalité du coût. Et l’on ne parle que d’une action !

Par contre, avec les CFD, un courtier offrant un effet de levier de 1:100 ne vous demandera qu’une marge de 30 dollars pour acheter l’équivalent d’une action d’Amazon. Les CFD permettent donc aux traders ayant un capital limité de tirer parti des marchés financiers.

Profiter à la hausse et à la baisse

Lorsque vous achetez des actions, vous ne pouvez réaliser un bénéfice que lorsque leur prix s’apprécie. En revanche, lorsque vous négociez un CFD, vous pouvez spéculer sur l’évolution des prix dans les deux sens.

Ainsi, si vous pensez que le cours de l’action Amazon va baisser, vous pouvez le vendre à découvert en ouvrant une position de vente sur son CFD. Vous pouvez le faire parce que les CFD sont des produits dérivés et qu’il n’est pas nécessaire de posséder des actions Amazon pour vendre leurs CFD.

Si vous avez vendu un CFD de AMZN et que le prix des actions du groupe chute, vous en tirez profit en rachetant le CFD à un niveau inférieur et en empochant la différence entre votre prix d’entrée et de sortie.

Pas de date d’expiration

Contrairement à d’autres produits dérivés comme les options ou les futures, les CFD ne sont pas soumis à une contrainte temporelle. Ils n’ont pas de dates d’expiration fixes et comportent beaucoup moins de restrictions en matière de clôture de position.

Cela offre une flexibilité considérable aux scalpeurs qui peuvent entrer et sortir à tout moment sans contraintes.

Les inconvénients de trader les CFD

Les CFD sont des produits risqués. La prudence est de mise.

L’effet de levier entraîne des pertes plus importantes

Les CFD peuvent vous faire perdre plus de capital que vous n’aviez envisagé. L’effet de levier est un couteau à double tranchant qui peut amplifier les gains tout comme elle peut augmenter les pertes.

En fait, les pertes potentielles peuvent être plus élevées que les profits envisagés, comme nous l’avons montré dans les exemples ci-dessus. En négociant 100 onces d’or avec un effet de levier de 1:100, vous réalisez des pertes de 5 100 dollars, ce qui représenterait plus de la moitié de votre capital, et ce, si le prix baissait de seulement 50 dollars. Par contre, si vous achetiez de l’or physique, la perte ne serait que de 50 dollars, soit une baisse de 0,5 % de votre capital.

C’est la raison pour laquelle l’effet de levier a été limité en Europe afin d’éviter que les traders ne perdent autant d’argent dans un court laps de temps.

Possibilité de manipulation de la part du courtier

De nombreux traders se sont plaints de slippage arbitraire ou de requote au moment de passer leurs ordres par les CFD. Si les cas de manipulation des prix par les courtiers restent des événements rares, cela est bien possible.

Il n’y a pratiquement pas de fraudes sur les marchés centralisés, car la bourse surveille toutes les transactions. Il n’existe pas d’autorité de ce type pour les contrats de CFD qui sont directement proposés par les courtiers aux clients.

Des courtiers peu scrupuleux peuvent donc tromper les traders débutants de différentes manières. Vous pouvez éviter d’être victime en vous assurant que votre courtier est bien réglementé.

Pas de dividendes

Les investisseurs en actions, ETF, et fonds communs de placement peuvent toujours s’attendre à recevoir des dividendes, mais pas lorsqu’ils négocient des CFD. Les CFD sont des produits synthétiques, et vous n’êtes pas investi dans un actif réel.

Trading sur CFD : Conclusion

Les CFD offrent un certain nombre d’avantages aux traders. Mais en raison de leurs gains potentiels importants, ce type d’investissement représente toujours un risque important. Par conséquent, des analyses pertinentes doivent être soigneusement faites avant l’ouverture d’une position et la gestion des risques devient encore plus importante.